ANALİZ YAZILARI

Seyit Köse

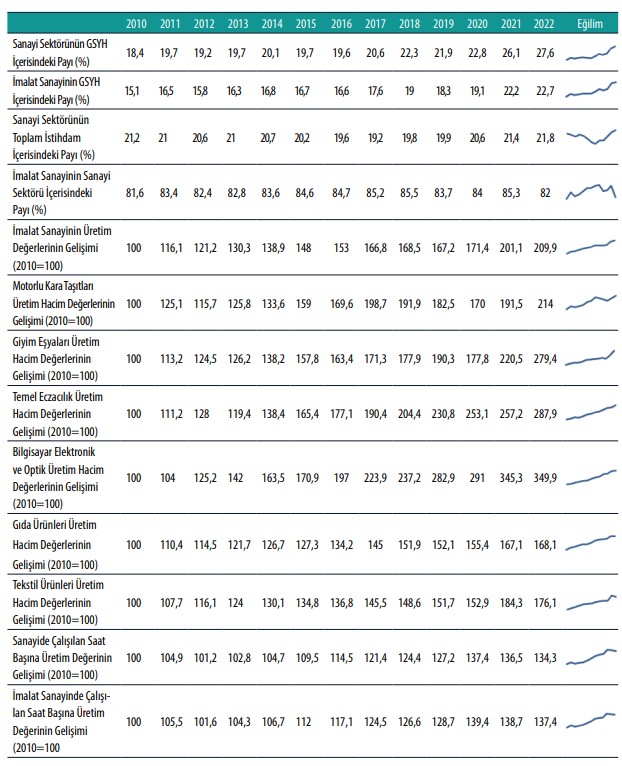

Sanayi, özellikle de imalat sanayi, Türkiye’nin kalkınma sürecini devam ettirebilmesi için hayati öneme sahip ana sektörlerden biridir. Tarım ve hizmetler sektöründen çeşitli girdiler kullanan ve destekler alan sanayi; üretime, istihdama, ihracata, yeniliklere, teknolojiye, maliyetlere ve verimliliğe önemli katkılar sağlayarak maliyetlerini düşürmelerine ve verimliliklerini artırmalarına vesile olmaktadır. 2022 yılının son üç çeyreğine ait verilere göre Türkiye’de sanayinin ve imalat sanayinin GSYH içerisindeki payları sırasıyla yaklaşık yüzde 27,6 ve yüzde 22,7; sanayinin toplam istihdam içerisindeki payı yüzde 21,8; imalat sanayinin toplam sanayi katma değeri içerisindeki payı yüzde 82 ve toplam ihracat içerisindeki payı ise yüzde 94,6 oranındadır. Dolayısıyla, özellikle imalat sanayi ve alt sektörlerinin daha detaylı bir analizinin yapılması gerekmektedir.

Toplam sanayi ve imalat sanayinin GSYH içerisindeki paylarının 2010 yılındaki yüzde 18,4 ve yüzde 15,1 düzeylerinden, son iki yıldaki sıçramanın da etkisiyle, 2022 yılındaki yüzde 27,6 ve yüzde 22,7 düzeylerine aşamalı olarak çıktığı görülmektedir. Buna karşın sanayinin toplam istihdam içerisindeki payı 2017 yılına kadar aşamalı olarak düşüş göstermiş ve sonrasında yükseliş eğilimine geçmiş, 2022 yılında yüzde 21,8 oranına erişmiştir. Toplam sanayi ve imalat sanayinde üretim değerlerinin (zincirleme hacim endeksine göre) 2010 yılından 2022 yılına kadar aşamalı olarak artarak son 12 yılda sırasıyla yüzde 101,2 ve yüzde 109,9 oranlarında büyüdüğü görülmektedir. 2010-2022 yılları arasında sanayinin, imalat sanayinin ve GSYH’nin ortalama yıllık büyüme oranları sırasıyla yaklaşık yüzde 7,0, yüzde 7,2 ve yüzde 6,0 olarak gerçekleşmiştir. Her iki ana sektör 2018-2020 yılları arasındaki duraklama hariç, diğer yıllarda ve özellikle 2021 yılında GSYH’nin (yüzde 11,4) üzerinde hızlı bir büyüme (sırasıyla yüzde 17,2 ve yüzde 18,5) sergilemiştir. Ancak, son üç çeyrek verilerine göre 2022 yılında sanayide yüzde 5,4, imalat sanayiinde ve GSYH’de yüzde 6,2 ile daha düşük oranlı bir büyüme eğilimine girmiştir.

Bu çerçevede Türkiye sanayisini daha derinlemesine kavrayabilmek için imalat sanayinde ana ekonomik faaliyet gruplarının (NACE Rev. 2) 2010 yılı sonrası gelişim sürecini değerlendirmek yerinde olacaktır. Burada bunlardan imalat sanayi içerisindeki payları (2022 yılı üretim değeri yüzde 5 ve üzeri olan) ve son yıllardaki yüksek performansları (imalat sanayinin üzerinde olan) açısından görece önemli olan 14 ekonomik faaliyet grubunu inceliyoruz.

İmalat sanayinde görece önemli paylara sahip olan ana metal sanayi, gıda ürünlerinin imalatı, tekstil ürünlerinin imalatı, kimyasalların ve kimyasal ürünlerin imalatı ve elektrikli teçhizat imalatı ürün değerleri 2010-2022 yılları arasında aşamalı olarak artmış ancak bu artış iki ana faaliyet grubu hariç imalat sanayi performansının çok altında kalmıştır. Sadece elektrikli teçhizat imalatı ve kimyasalların ve kimyasal ürünlerin imalatı, imalat sanayi performansına yaklaşabilmiştir. Bunda her iki sektörün, özellikle 2021 ve 2022 son iki yılındaki yüksek büyüme performansları etkili olmuştur. İncelediğimiz ana faaliyet grupları içerisinde özellikle ana metal sanayi, en kötü performansı sergilemiştir.

Sektördeki bu duruma, üretim değerinde, özellikle 2019 ve ardından 2022 yıllarındaki sert düşüşler neden olmuştur. 2022 yılı ürün değerinde düşüş gösteren diğer sektör, tekstil ürünlerinin imalatı olmuştur.

İmalat sanayinde görece önemli paylara sahip olan motorlu kara taşıtı, römork ve yarı römork imalatı, kauçuk ve plastik ürünlerin imalatı, fabrikasyon metal ürünleri imalatı (makine ve teçhizat hariç), giyim eşyalarının imalatı ve başka yerde sınıflandırılmamış makine ve ekipman imalatı ürün değerleri 2010-2022 yılları arasında aşamalı olarak görece hızlı bir artış sergilemiş ancak bu artış 2020 yılını izleyen son iki yılda başka yerde sınıflandırılmamış makine ve ekipman imalatı (sırasıyla yıllık yüzde 28,0 ve yüzde 10,7) ile giyim eşyalarının imalatında (sırasıyla yıllık yüzde 24,0 ve yüzde 26,7) çok daha yüksek olmuştur. Söz konusu sektörler arasında, 2022 yılında, sadece fabrikasyon metal ürünleri (makine ve teçhizat hariç) imalatında ılımlı bir daralma yaşanmıştır.

İmalat sanayinde görece düşük paylara sahip olan deri ve ilgili ürünlerin imalatının, temel eczacılık ürünlerinin ve eczacılığa ilişkin malzemelerin imalatının, bilgisayarların, elektronik ve optik ürünlerin imalatının ve diğer ulaşım araçlarının imalatının, ürün değerleri 2010-2022 yılları arasında aşamalı olarak görece çok hızlı bir artış sergilemiştir. Bu artış 2020 yılındaki keskin bir düşüş hariç diğer ulaşım araçlarının imalatında ve bilgisayarların, elektronik ve optik ürünlerin imalatında ortalama olarak daha yüksek olmuştur. 2020 yılını izleyen son iki yılda, en yüksek büyüme oranına erişen sektörler, sırasıyla diğer ulaşım araçlarının imalatı (sırasıyla yıllık yüzde 30,5 ve yüzde 13,9) ve deri ve ilgili ürünlerin imalatı (sırasıyla yıllık yüzde 17,7 ve yüzde 34,8) olmuştur.

Türkiye imalat sanayi, ihracat gelirlerinin 2010 yılı sonrası gelişim süreci, benzer çerçevede ana ekonomik faaliyet gruplarında (NACE Rev. 2) incelenmektedir. Bunlardan toplam ihracat içerisindeki payları (2022 yılında yüzde 5 ve üzeri olan) ve son yıllardaki yüksek performansları (imalat sanayinin üzerinde olan) açısından görece önemli olan 12 ekonomik faaliyet grubu ele alınmaktadır.

2022 yılının son 11 aylık verilerine göre Türkiye’nin yaklaşık 231.3 cari milyar dolar olan ihracat gelirlerinin yaklaşık yüzde 95’i imalat sanayinden kaynaklanmaktadır. İhracat imalat sanayi, 2013- 2022 yılları arasında yüzde 57,1 büyümüştür. 2015, 2016 ve 2020 yıllarındaki düşüşler hariç özellikle son iki yılda önemli artış (sırasıyla yıllık yüzde 33,0 ve yüzde 11,8) sergilediği görülmektedir. İmalat sanayi, ihracatının yüzde 10’nu aşan iki ana faaliyet grubundan motorlu kara taşıtı, römork ve yarı römork imalatında, ihracat 2015-2018 yılları arasında hızlı bir büyüme sergiledikten sonra 2019 ve özellikle 2020 yıllarında şiddetli bir daralma yaşamıştır. Ardından son iki yılda tekrar ılımlı büyüme eğilimine girmiş ancak 2017, 2018 ve 2019 düzeylerine henüz erişememiştir. Ana metal sanayinde ihracat 2019 ve 2020 yıllarında daraldıktan sonra 2021 yılında çok şiddetli bir sıçrama (yüzde 75,4) göstermiş ve ardından 2022 yılında tekrar düşüşe geçmiştir.

Türkiye toplam ihracatının yüzde 5’ini aşan ancak ihracat performanslarının 2013-2022 döneminde, genel olarak imalat sanayi performansının altında kalan dört ana faaliyet grubunun, ihracat endeks değerlerinin gelişimini göstermektedir. Tekstil ürünlerinin imalatında ve giyim eşyalarının imalatında ihracat, 2015 yılındaki bir daralma sonrası 2020 yılına kadar bir artış gösterememiştir. Giyim eşyalarının imalatı ihracatında 2020 yılındaki bir daralmadan sonra son iki yılda bir sıçrama (sırasıyla yıllık yüzde 22,3 ve yüzde 7,5) yakalanmıştır. Ancak tekstil ürünlerinin imalatında ihracatın 2021 yılındaki sıçramasını (yüzde 28,8) 2022 yılındaki düşüş eğilimi izlemektedir. Elektrikli teçhizat imalatı ihracatında ve kauçuk ve plastik ürünlerin imalatı ihracatında, 2015 yılında bir daralma yaşanmış ancak 2017 yılından itibaren aşamalı bir büyüme eğilimine geçilmiş, özellikle son iki yılda her iki faaliyet grubunda da önemli sıçramalar (sırasıyla yıllık yüzde 29,8 ve yüzde 6,3; yüzde 28,9 ve yüzde 8,9) gerçekleşmiştir.

İmalat sanayi ihracatının yüzde 5’ini aşan ve ihracat performanslarının 2013-2022 döneminde, genel olarak imalat sanayi performansının üzerine çıktığı üç ana faaliyet grubunun, ihracat endeks değerlerinin gelişimi görülmektedir. Gıda ürünlerinin imalatı, fabrikasyon metal ürünleri imalatı (makine ve teçhizat hariç) ve kimyasalların ve kimyasal ürünlerin imalatında ihracat 2015 ve 2016 yıllarındaki ılımlı bir daralma hariç, tüm diğer yıllarda artmıştır. Bu artış son iki yılda, özellikle kimyasalların ve kimyasal ürünlerin imalatında çok yüksek (sırasıyla yıllık yüzde 39,3 ve yüzde 35,3) düzeyde gerçekleşmiştir.

İmalat sanayi ihracatının yüzde 5’nin altında kalan ve ihracat performanslarının 2013-2022 döneminde, genel olarak imalat sanayi performansının üzerine çıktığı üç ana faaliyet grubu bulunmaktadır. Mobilya imalatında ihracat, 2015 yılındaki ılımlı daralma ile 2016 ve 2020 yıllarındaki duraklama dışında, 2017 yılı sonrası hızlı bir artış sergilemiş, 2013-2022 dönemde yüzde 102,4 oranında bir artış gerçekleştirmiştir. Deri ve ilgili ürünlerin imalatında ihracat, 2015 yılındaki ılımlı ve 2020 yılındaki sert daralmalar ile 2016 yıllarındaki duraklama dışında, 2017 yılından itibaren artış eğilimine girmiş, özellikle son iki yılda çok güçlü bir artış (sırasıyla yıllık yüzde 39,3 ve yüzde 18,8) göstermiş, 2013-2022 dönemde yüzde 62,2 oranında bir artış gerçekleştirmiştir. Diğer ulaşım araçlarının imalatında ihracat, çoklu hızlı artış (2017 ve 2019) ve düşüş (2015, 2018 ve 2020) yıllarıyla oldukça oynaklık göstermiş, buna rağmen son iki yıldaki sıçrama (sırasıyla yıllık yüzde 33,4 ve yüzde 11,2) sayesinde 2013-2022 döneminde yüzde 90,4 oranında bir artış gösterebilmiştir.

Sanayide ve imalat sanayinde çalışanların verimliliğinin (çalışılan saat başına üretim değeri olarak), 2012 yılındaki düşüş hariç, 2010 yılından 2020 yılına kadar yaklaşık sırasıyla yüzde 37,4 ve yüzde 39,4 oranlarında arttığını; 2021 ve 2022 yıllarında ise her iki sektörde iki yılın toplamında kabaca yüzde 2 oranında düştüğü gözlenmektedir.

Sanayide ve imalat sanayinde personel maliyetlerinin üretim değerleri içerisindeki paylarının, Türkiye genelindeki gelişmeye paralel olarak, 2011 yılındaki azalma hariç, 2016 yılına kadar artış eğilimi ve ardından 2019 yılındaki artış hariç, 2021 yılına kadar görece hızlı bir düşüş eğilimi yaşadığı görülmektedir. Bu oranlar 2010 yılında yaklaşık sanayide yüzde 8,8, imalatta yüzde 9,3 ve Türkiye genelinde yüzde 12,5 iken, 2016 yılında sanayide yüzde 10,5, imalatta yüzde 11,2 ve Türkiye genelinde yüzde 15,0 ile zirve yapmış; 2021 yılında ise sanayide yüzde 6, imalatta yüzde 7,2 ve Türkiye genelinde yüzde 10,4 ile dip yapmıştır.

Dış ticaret haddi, Türkiye genelinde 2013 yılından 2016 yılına kadar artmış, ardından 2019 yılına kadar düşmüş ve 2020 yılındaki artışı son iki yıldaki sert düşüşler izlemiş; nihayette son dokuz yılda yüzde 19,4 oranında gerilemiştir. Gıda-içecek-tütün ürün grubunda dış ticaret haddi 2013 yılından 2015 yılına kadar artmış, ardından 2018 yılına kadar düşmüş ve 2019 yılındaki artışı özellikle son iki yıldaki sert düşüşler izlemiş; nihayette son dokuz yılda yüzde 13,5 oranında gerilemiştir. İmalat sanayinde (gıda-içecek-tütün hariç) dış ticaret haddi, 2020 yılındaki artış ve 2021 yılındaki sert düşüş dışında, ilgili dönemde her yıl ılımlı bir düşüş göstermiş; nihayette son dokuz yılda yüzde 9,6 oranında gerilemiştir.

Endeks değerleri, Türk savunma ve havacılık sanayii 2010 yılındaki toplamda sırasıyla yaklaşık 3.707 milyar dolarlık cirodan, 0.853 lık ihracattan, 269 adet proje sayısından ve 24.462 milyar dolarlık projelerin sözleşme bedelinden kademeli olarak sırasıyla 2020 yılında yaklaşık 8.855 milyar dolarlık ciroya (yüzde 138,9 artış); 2021 yılında 3.224 milyar dolarlık ihracata (yüzde 278 artış), 793 adet proje sayısına (yüzde 194,8 artış) ve 64.838 lık projelerin sözleşme bedeline (yüzde 165,1 artış) tırmanmıştır.

Sonuç ve Değerlendirme

Türkiye’de 2010-2022 yılları arasındaki dönemde, sırasıyla diğer ulaşım araçlarının, bilgisayarların, elektronik ve optik ürünlerin, temel eczacılık ürünlerinin ve eczacılığa ilişkin malzemelerin, deri ve ilgili ürünlerin, başka yerde sınıflandırılmamış makine ve ekipman, giyim eşyalarının ve fabrikasyon metal ürünleri imalatında (makine ve teçhizat hariç) üretim hacim değerleri, imalat sanayinin genel performansının üzerinde gerçekleşerek sanayi ve imalat sanayinin üretim hacim değerleri performansını, ülke genelinin üzerine taşımıştır.

İmalat sanayinin 2013-2022 dönemindeki ihracat performansı, özellikle son iki yılda faaliyet gruplarının çoğunda gerçekleşen yüksek oranda ihracat sıçramasına dayanmaktadır. Sırasıyla mobilya imalatında, diğer ulaşım araçlarının imalatında, deri ve ilgili ürünlerin imalatında, kimyasalların ve kimyasal ürünlerin imalatında, fabrikasyon metal ürünleri imalatında (makine ve teçhizat hariç) ve gıda ürünlerinin imalatında ihracat performansı imalat sanayinin genel performansının üzerinde gerçekleşmiştir.

Dolayısıyla, bu durum söz konusu dönemde, özellikle fabrikasyon metal ürünleri imalatında (makine ve teçhizat hariç), diğer ulaşım araçlarının imalatında ve deri ve ilgili ürünlerin imalatında, üretim hacim değerlerindeki yüksek performanslarının, bu faaliyet gruplarının ülke içerisindeki satış gelirleri performanslarından ziyade, önemli derecede ihracat gelirlerindeki yüksek performanslarından etkilendiğini göstermektedir.

Türkiye’de, özellikle yaklaşık son iki yıl içerisinde enflasyon oranında ve döviz kurlarında hızlı artışlar yaşanmıştır. Sanayide ve imalat sanayinde, çalışanların verimliliği genelde artış eğilimi göstermiş ancak çalışanların reel ücretleri gerilemiş ve ürün değerinden aldıkları pay azalmıştır. Dolayısıyla, sanayi rekabet gücünü; teknolojik gelişme, yenilikler ve üretimde verimlilik artışından ziyade, halen önemli ölçüde düşük işgücü maliyetlerine dayandırmaktadır.

Ayrıca, Türkiye genelinde ve imalat sanayinde, dış ticaret hadlerinde düşüşler yaşanmış, Türkiye’de üretilen ürünlerin fiyatları yabancılarınkiler karşısında görece ucuzlamıştır. Nihayette, Türkiye’deki ürünler, ülke içerisinde gelir elde edenler için pahalanırken yabancı ülkelerde gelir elde edenler için ucuzlamıştır. Dış ticaret haddinin önümüzdeki birkaç yıl daha Türkiye’nin aleyhine işlemeye devam edeceği varsayımında, ihracata dayalı kalkınma sürecinin bu haliyle teknolojiye-yeniliklere ve verimlilik artışına dayalı daha yüksek katma değer sağlayan üretim aşamasına/ ürünlere geçene kadar, ülkede çalışanları/ üretenleri fakirleştirmeye devam edeceğini söyleyebiliriz.

Diğer taraftan, ülke ekonomisindeki payı düşük kalsa da büyük oranda Türk savunma ve havacılık sanayindeki hızlı gelişmelerden kaynaklanan, yüksek teknolojiye dayalı ürünlerin değerinde, 2013 yılı sonrası hızlı artış süreci ümit vericidir. Buradaki teknolojik gelişmelerin, gelişmiş ülkelerin geçmiş tecrübelerine bakarak zamanla imalat sanayinin diğer alt sektörlerindeki teknolojik gelişmeleri ve yenilikleri tetikleyebileceğini, bunları kullanan tarım ve hizmetler sektöründe de verimliliği artıracağını öngörebiliriz.